ESG HKFoodsissa

> Tutustu ESG-kyselylomakkeeseemme (englanniksi)

> HKFoods on vastuullinen sijoituskohde

> Lue lisää yritysvastuustamme

20 miljoonan euron hybridilaina

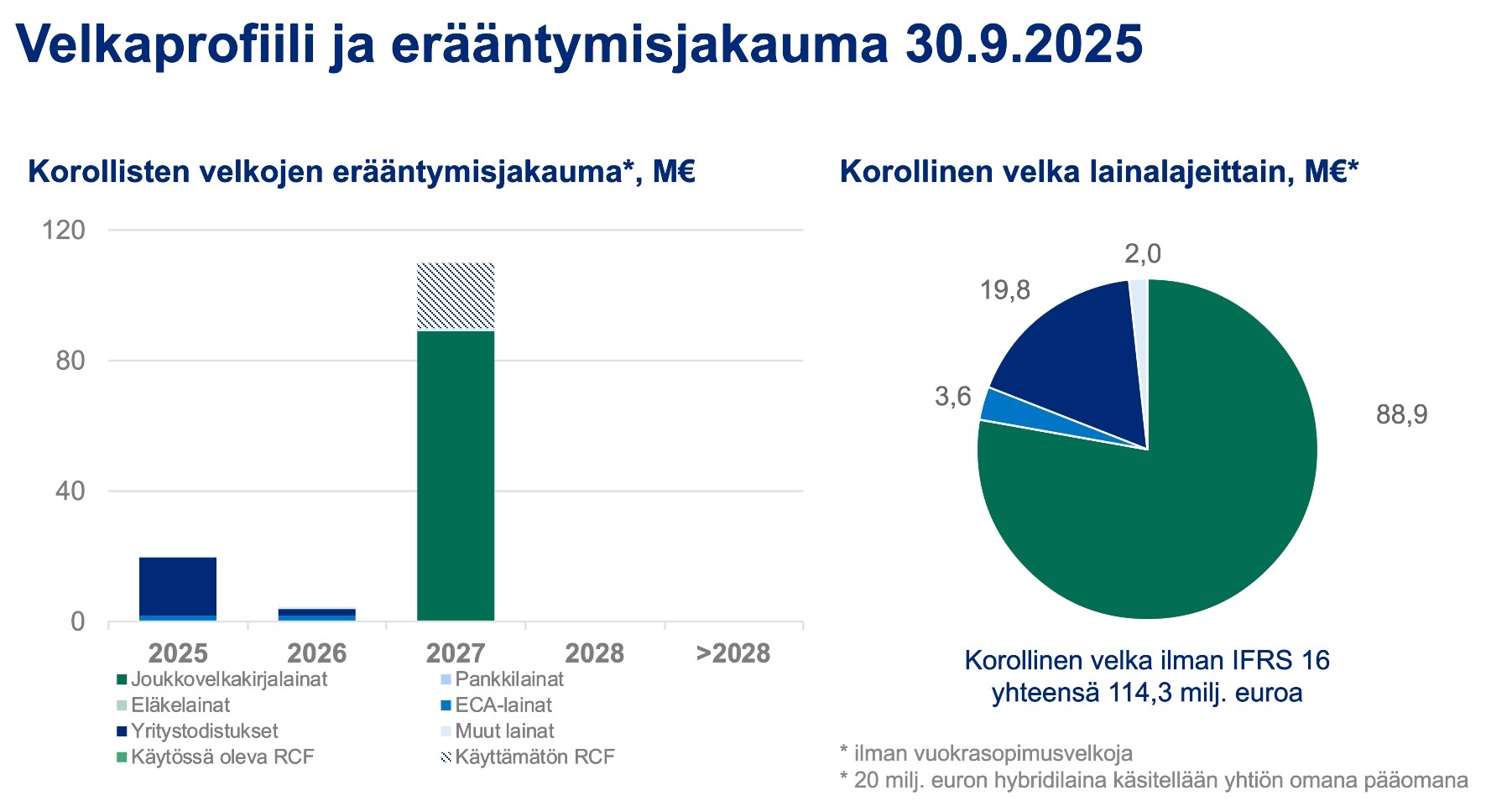

HKFoods laski elokuussa 2025 liikkeeseen 20 miljoonan euron suuruisen vakuudettoman, viimesijaisen joukkovelkakirjalainan (hybridilaina). Hybridilainalla ei ole määrättyä eräpäivää, mutta HKFoodsilla on oikeus lunastaa hybridilaina takaisin nimellisarvostaan tarkistuspäivänä 21.8.2028 ja sen jälkeen kunakin koronmaksupäivänä.

Hybridilainalle maksetaan vuosittain 8,750 prosentin suuruista kiinteää korkoa liikkeeseenlaskupäivästä tarkistuspäivään 21.8.2028 asti. Tarkistuspäivästä alkaen hybridilainalle maksetaan vaihtuvaa korkoa hybridilainan ehdoissa kuvatun mukaisesti.

Hybridilainan liikkeeseenlaskusta saatavat nettovarat käytetään yleisiin liiketoiminnallisiin tarkoituksiin, erityisesti syyskuussa 2018 liikkeeseen lasketun hybridilainan uudelleenrahoittamiseen.

Nordea Bank Oyj ja OP Yrityspankki Oyj toimivat hybridilainan liikkeeseenlaskun pääjärjestäjinä.

Hybridilainan ehdot (englanniksi)

Joukkovelkakirjalaina 2027

HKFoods laski 17.6.2024 liikkeeseen senioriehtoisen 90 miljoonan euron suuruisen vakuudellisen joukkovelkakirjalainan. Kolmevuotinen joukkovelkakirjalaina erääntyy 17.6.2027, sille maksetaan vaihtuvaa korkoa, joka on kolmen kuukauden euriborkorko lisättynä 7,5 prosentin marginaalilla ja joukkovelkakirjalainan emissiokurssi oli 100 prosenttia.

Joukkovelkakirjalainan liikkeeseenlaskusta saatavat varat käytetään tiettyjen HKFoodsin olemassa olevien velkojen jälleenrahoittamiseen ja HKFoodsin konsernin yleisiin liiketoiminnallisiin tarkoituksiin

Danske Bank A/S ja OP Yrityspankki Oyj toimivat Joukkovelkakirjalainan liikkeeseenlaskun pääjärjestäjinä.